Geld ist in unserer modernen Gesellschaft allgegenwärtig: Wenn man es hat, kann man damit seinen Hunger und Durst stillen, sich vor der Witterung schützen, von A nach B kommen, einen Blumenstrauß kaufen oder das Theater besuchen, für die eigene Familie vorsorgen, seine Steuern zahlen, mitunter sogar das politische Geschehen beeinflussen, kurz: eine ganze Menge von verschiedenen Freiheitsrechten in Anspruch nehmen.

Wenn man es dagegen nicht hat, weil man etwa als Privatperson überschuldet ist, fallen all diese Möglichkeiten weg. Der Gebrauch moderner Freiheitsrechte ist damit an das Vorhandensein von Geld bzw. privatem Geldvermögen gekoppelt – wir können und sollten Geld mit Karl-Heinz Brodbeck also als „Marktzugangsticket“ begreifen, das den Erwerb und die Verwendung verschiedener natürlicher Ressourcen (wie Nahrungsmittel, Medikamente und Arbeitskraft) erlaubt.

Natürliche Ressourcen sind endlich...

Es ist offensichtlich, dass diese natürlichen Ressourcen begrenzt sind. Wer soeben ein Brötchen gegessen hat, kann dieses Brötchen nicht mehr mit anderen Personen teilen; wenn ein Haus fertiggestellt wurde, können dieselben Materialien nicht für ein anderes Gebäude verwendet werden; wer als Lehrkraft in der Schule tätig ist, kann nicht gleichzeitig eine chirurgische Operation in einem Krankenhaus durchführen. In dieser Hinsicht ist „Wirtschaften“ ein gesellschaftlicher Prozess, der sich mit der Herstellung und Verteilung ebensolcher begrenzter Ressourcen befasst.

Die allermeisten Menschen sind geneigt, diese prinzipielle Knappheit natürlicher Ressourcen auch auf den „Rohstoff“ Geld zu übertragen. Das hat mehrere Gründe. Zum einen erleben wir aus unserer Sichtweise als private VerbraucherInnen jeden Tag, dass unser eigenes Geld extrem begrenzt ist und wir deshalb sehr genau darauf achten, wie wir damit „wirtschaften“.

Zum zweiten wird bis heute in der neoklassisch geprägten Standard-Volkswirtschaftslehre die sogenannte „Loanable Funds“-Theorie gelehrt, der zufolge das gesamtwirtschaftliche Geldangebot von den gesamtwirtschaftlichen Geldüberschüssen abhängig sei. Es gebe also, so die zugrundeliegende Vorstellung, einen endlichen Pool aus Geld, um den sich alle Wirtschaftsakteure streiten und der irgendwann auch einmal austrocknen könnte.

Drittens werden wir durch die mediale Berichterstattung regelmäßig mit Triggerworten konfrontiert, die das Bedeutungsfeld von Begrenztheit und Endlichkeit aufrufen: „Haushaltslöcher“, „schwarze Null“, „schwäbische Hausfrau“, „explodierende Schuldenlasten“, „Schuldenbremse“. Die politischen Frames all dieser Begriffe legen nah, dass es sich bei Geld um etwas nicht unbegrenzt Verfügbares handle, und dass daher ebenso für den Staat gelte, was für uns gilt: Auch sein Geld könne irgendwann ausgehen, auch er müsse mit seinem Geld so haushalten, wie wir das als Privatpersonen tun.

...staatliches Geld hingegen nicht

Leider führt diese Intuition, die unser privatwirtschaftliches Handeln auf den Staat als Ganzes überträgt und von zahlreichen Medien sowie einer bestimmten Sichtweise auf „die Wirtschaft“ gestärkt wird, vollkommen in die Irre. Mit dem Ende der goldgedeckten Währungen Anfang der 1970er Jahre ist die Herstellung von Geld an keinen natürlichen Rohstoff mehr gekoppelt – es gibt somit keine prinzipielle Obergrenze mehr für Geld. Geld an sich kann seit über 50 Jahren in beliebiger Menge produziert werden.

Zugleich heißt das: Wer auch immer Geld herstellen kann (oder darf), wird das auch grundsätzlich können, da er durch keine natürlichen Grenzen mehr an der Produktion weiterer Geldeinheiten gehindert wird. Der historisch bedeutendste Schöpfer von Geld war dabei immer schon der Staat, denn in seiner Funktion als Gesetzgeber hat er die Macht, eine bestimmte Geldform als Währung bzw. gesetzliches Zahlungsmittel zu deklarieren, das die Bevölkerung akzeptieren muss.

Moderne Staaten (bzw. ihre Regierungen) können also grundsätzlich unbegrenzt Geld erzeugen – sie sind in der Lage, jede ihrer Ausgaben mit selbst geschöpftem Geld zu tätigen und müssen deshalb nicht wie wir Privatpersonen darauf achten, ob sie vorher ausreichend Geld eingenommen haben. Moderne Staaten mit eigener Währung können deshalb niemals ein Finanzierungsproblem haben – wenn der politische Wille für eine staatliche Ausgabe vorhanden ist, dann ist diese Ausgabe hinsichtlich ihrer rein technischen Durchführbarkeit auch möglich. Ob es sich angesichts der jeweiligen Verfügbarkeit natürlicher Ressourcen jedoch auch um eine sinnvolle Ausgabe handelt, ist nochmal eine ganz andere Frage.

Was die Ausgabenfähigkeit moderner Staaten begrenzt, können also nur selbst gegebene politische Regeln sein. Wenn wir etwa den mangelhaften Zustand unserer öffentlichen Infrastruktur beklagen, dann ist das eine direkte Folge unsinniger Geldschöpfungs- und Verschuldungsregeln, denn die Höhe der Staatsschulden zeigt lediglich an, wie viel Geld ein Staat bisher im Zusammenspiel mit der Zentralbank und über den Umweg des privaten Bankensektors geschöpft hat.

Wer also die Fähigkeit von Staaten begrenzen will, sich zu „verschulden“, der begrenzt in Wahrheit ihre Fähigkeit zur Schöpfung neuen Geldes, über dessen Ausgabenzweck immerhin demokratisch verhandelt werden kann und sollte. Den Zusammenhang zwischen Geldschöpfung und (staatlicher) Verschuldung zu begreifen, ist daher eine wesentliche Voraussetzung, um die Handlungsspielräume der internationalen Staatengemeinschaft bei der Bewältigung der auf uns zukommenden Klimakatastrophe ermessen zu können.

Der Nachteil von privatem Buchgeld...

Staaten aber sind nicht die einzigen Akteure, die allgemein akzeptiertes Geld aus dem Nichts schöpfen können – auch private Geschäftsbanken tun dies. Obwohl sich an den Universitäten und in der breiten Öffentlichkeit immer noch der hartnäckige Mythos hält, Banken benötigen dafür zunächst anderweitige Einlagen (das ist die Theorie des sogenannten „Geldschöpfungsmultiplikators“), besteht die einzige Voraussetzung dafür im Vorhandensein eines Kreditinteressenten mit ausreichender Bonität nachzulesen etwa hierhier, hier, hier und hier).

Schätzungsweise 80 bis 90 Prozent der gesamten Geldmenge im Euroraum gehen auf dieses privat geschöpfte Buchgeld zurück, das im Zuge einer Kreditvergabe entsteht. Da Geschäftsbanken (das hat uns die Bankenkrise 2008 ja eindrücklich gezeigt) als Privatunternehmen pleitegehen können, wenn ihre Schulden ihre Vermögenswerte übersteigen, sind sie notgedrungen darauf angewiesen, bei der Kreditprüfung auf die Zahlungsfähigkeit von Kreditnehmenden zu achten. Wer hat nun in den Augen einer Bank die beste Kreditwürdigkeit? Offensichtlich Personen, die ein hohes Vermögen oder ein hohes Einkommen haben.

Gerade die, die bereits ausreichend Geld haben, erhalten von einer Bank sehr viel leichter neues Geld als solche, die davon zu wenig haben – die private Geldschöpfung der Banken bevorzugt also Vermögende und diskriminiert Ärmere. Es sind daher vor allem die Geschäftsbanken, die zusammen mit ihren reichsten Schuldnern entscheiden, wie viel und wofür neues Buchgeld geschaffen wird, während die politische Öffentlichkeit kaum Handhabe hat, diesen Prozess demokratisch kontrollieren und mitentscheiden zu können.

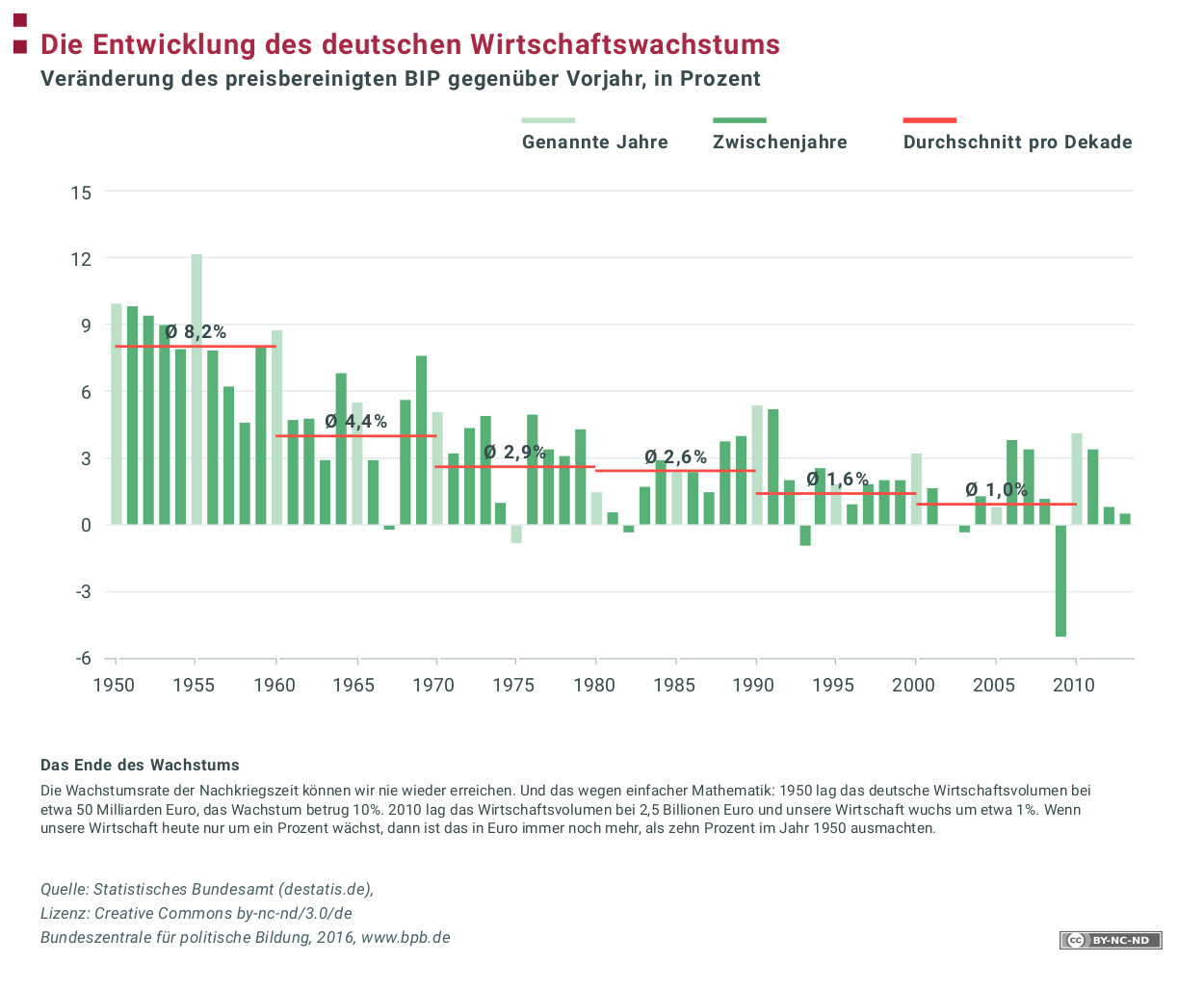

Die ab den 1980er Jahren stattfindende weltweite Liberalisierung der Finanzmärkte hat dann dazu geführt, dass immer mehr privat geschöpftes Geld in Aktien, Immobilien und Derivate geflossen ist, wodurch die Preise dieser Vermögenswerte in den letzten 40 Jahren massiv angestiegen sind und jene wenigen profitierten, die immer schon diese Vermögenswerte besessen haben. Kehrseite dieser Entwicklung ist, dass immer weniger Geld in die realwirtschaftliche Produktion fließt, wodurch sich das Wachstum des Bruttoinlandsprodukts und des allgemeinen Wohlstands im Laufe der Zeit merklich abgeschwächt hat:

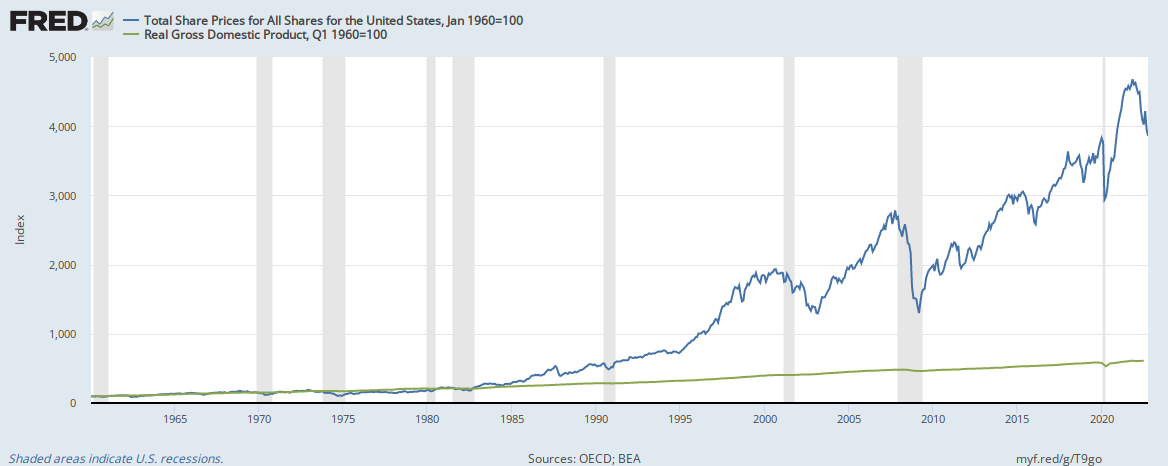

Der historische Zusammenhang zwischen steigenden Renditen bei Vermögenswerten und dem sinkenden BIP-Wachstum lässt sich auch sehr gut am Beispiel der USA verdeutlichen, wie ein Vergleich des realen BIP und des Gesamtwerts aller US-Aktien zeigt:

Man kann sehr gut erkennen, dass sich bis in die 1980er Jahre die US-amerikanische Realwirtschaft und der Gesamtwert aller US-Aktien weitgehend gleich entwickeln, während der Regierungszeit von Ronald Reagan und dessen neoliberaler Politik aber sichtbar voneinander entkoppeln.

Schwaches realwirtschaftliches Wachstum, stagnierende oder gar sinkende Realeinkommen bei den Einkommensschwächsten sowie eine immer größer werdende Vermögensungleichheit sind Folgen dieser unkontrollierten privaten Geldschöpfung. Dennoch gibt es weiterhin Forderungen nach noch mehr Privatisierung und einem Rückzug des Staates aus privaten Angelegenheiten, um unsere aktuellen wirtschaftlichen und sozialen Probleme in den Griff zu bekommen.

Wir machen also den Staat und seine massiv beeinträchtigte Geldschöpfung für etwas verantwortlich, das eigentlich private Akteure verursacht haben. Diese Widersprüchlichkeit der öffentlichen Debatte lässt sich nur damit erklären, dass es um die wissenschaftliche Neutralität der Mainstream-Ökonomik und des Wirtschaftsjournalismus hierzulande sehr schlecht bestellt ist – und dass viel zu wenig Leute wissen, wie moderne Volkswirtschaften eigentlich funktionieren. Ein kleiner Lichtblick, wenn auch mit ein paar Schwächen, ist da übrigens die empfehlenswerte Dokumentation Oeconomia von Carmen Losmann.

… und der Vorteil von staatlichem Geld

Es bleibt eine letzte Frage: Muss eigentlich der Staat eine Kreditwürdigkeitsprüfung durchführen, wenn er Geld schöpft und es an seine Bevölkerung auszahlt? Nein, das muss er offensichtlich nicht. Jedenfalls ist bis heute kein Fall publik geworden, bei dem jemand sein Gehalt, das Kindergeld oder den Baupreis der Elbphilharmonie an den Staat zurückzahlen musste, weil das Geld Teil eines Kreditvertrages war.

Staaten können also Geld schöpfen und verteilen, ohne auf die Bonität der Zahlungsempfänger achten zu müssen; sie können damit auch problemlos denen mehr Geld geben, die bisher zu wenig davon haben. Wenn es uns wirklich ein Anliegen ist, Kinder-, Alters- oder Einkommensarmut zu bekämpfen, dann könnten wir das von heute auf morgen durch die Erhöhung von Sozial- und Rentenleistungen, also durch gezielte staatliche Ausgaben realisieren.

Wenn wir bereit sind zu akzeptieren, dass moderne Staaten tatsächlich Geld durch die „Kreditaufnahme“ bei ihrer eigenen Zentralbank schöpfen und staatliches Geld immer Zentralbankgeld ist, dann führt das dazu, dass wir auch über Steuern anders nachdenken müssen. Nach einhelliger Meinung finanziert ja „der Steuerzahler“ die Ausgaben des Staates. Die Frage ist nur: Wenn ein Staat in rein technischer Hinsicht zu jedem Zeitpunkt Geld selbst schöpfen kann – ist es für ihn dann wirklich noch relevant, auf seine Einnahmen zu achten?

Es gibt deshalb gute Gründe für die Annahme, dass Steuern nicht der Finanzierung von Staatsausgaben dienen, sondern andere Funktionen erfüllen, zu denen die Akzeptanz der Währung, die Steuerung der Konjunktur, die Verringerung von Superreichtum und die Beeinflussung unserer Konsumentscheidungen gehören. Steuerpolitik und staatliche Ausgabenpolitik sind also zwei Paar Schuhe – es ist höchste Zeit, dass das in die Köpfe unserer politischen Entscheidungstragenden gelangt.

Wer über die Verbesserung unserer gesellschaftlichen Zustände nachdenken will, ist insgesamt also gut beraten, sich insbesondere mit den populären „Selbstverständlichkeiten“ unseres Wirtschafts- und Geldsystems zu befassen, die bei genauerem Hinsehen gar nicht so selbstverständlich sind, sondern eher in Erklärungsnot geraten. Solange sich aber die bestehenden Strukturen unseres Geldsystems nicht grundlegend ändern, bleibt für den eigenen privaten Geldumgang nur übrig, wozu Verbraucherschützer und Verbraucherzentralen raten: Das hart erarbeitete Geld ertragreich anlegen und mit sinnvollen Versicherungsverträgen schützen. In einer gerecht und vernünftig organisierten Gesellschaft wäre private Altersvorsorge überhaupt nicht notwendig – in unserer problembehafteten Zeit ist sie hingegen das sinnvollste, was man als Privatperson machen kann. Für alles Andere müssen wir auf die Demokratie hoffen.